Pierwszy krok

2017-09-25

Reakcja rynków na komunikat po posiedzeniu FOMC była bardzo spokojna, nic zresztą dziwnego, bo ogłoszono właściwie dokładnie to, czego wszyscy się spodziewali. Przedział stóp pozostał na niezmienionym poziomie i podane zostały szczegóły redukcji bilansu, które także nie były zaskakujące. Redukcja będzie polegała na zaprzestaniu zakupów w miejsce zapadających papierów. Nie będzie to więc wyprzedaż ale naturalne topnienie sumy bilansowej zgodnie z terminami zapadalności papierów dłużnych. Początkowo będzie to dotyczyło kwoty 10 mld USD miesięcznie i będzie ona rosła o 10 mld co kwartał. Te 10 mld miesięcznie będzie składało się z obligacji skarbowych za 6 mld USD i MBS (papierów zabezpieczonych na portfelach kredytów hipotecznych) za 4 mld USD. Operacja rozpocznie się już w październiku. Kwoty miesięcznych redukcji będą rosły aż do osiągnięcia 50 mld, co stanie się już w 4 kwartale przyszłego roku. Nie oznacza to jednak, że co miesiąc począwszy od października 2018, rynek będzie musiał sobie poradzić z podażą o wartości 50 mld. Według dostępnych informacji, tylko w II kw. 2019 będzie zapadało tyle „treasuries” i MBS-ów, że będzie to w sumie 50 mld USD. W innych kwartałach będzie to mniejsza kwota. W zasadzie tylko w fazie rozpędzania operacji, czyli do końca 2018 roku, limit będzie wykorzystywany. Wynika to z faktu, że Fed budował swój portfel (słynna SOMA) w oparciu o papiery o raczej krótkim terminie do wykupu. Z tego też względu najwięcej dodatkowej podaży pojawi się w 2019 – 333 mld skarbówek i 164 mld USD MBS-ów. W 2020 będzie to odpowiednio 217 mld USD i 104 mld USD a w 2021 198 mld USD i 93 mld USD. Są to kwoty rzędu 8-10% bilansu rocznie, który w tak zaprogramowanym tempie do końca 2021 spadnie z obecnych 4,5 bln USD do 2,8 bln USD.

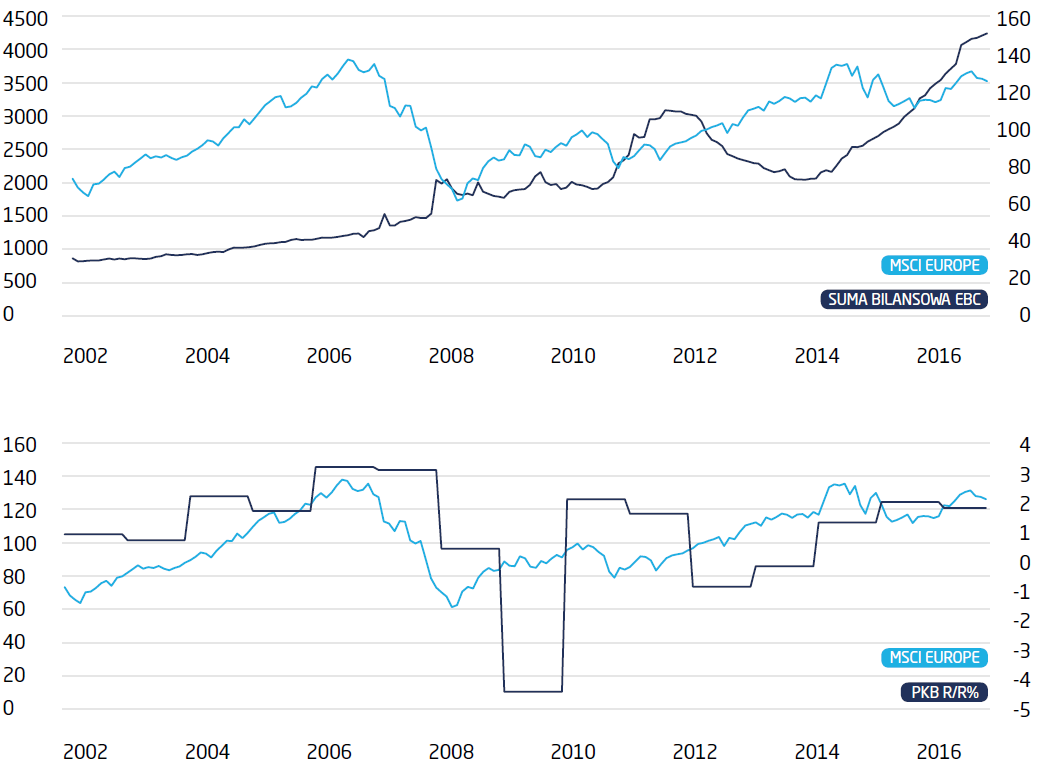

Czy to dużo, czy mało, przekonamy się dopiero za jakiś czas. Gdy ruszało pierwsze amerykańskie QE także nie było wiadomo, jakie będą skutki. Dość powszechnie głoszono ostrzeżenia przed hiperinflacją, którą miała być oczywistym skutkiem „drukowania pieniędzy”. Obecnie wiadomo już, że jeżeli inflacja gdzieś się pojawiła to tylko w przypadku cen aktywów. To jednak także teza dyskusyjna, choć większość skłania się ku poglądowi, iż wzrosty na rynkach ryzykownych aktywów dokonały się właśnie za pieniądze z luzowania ilościowego. Moim zdaniem to nadmierne uproszczenie. Wzrosty na giełdach nie nosiły bowiem znamion zachowania stadnego. Przez kilka lat na przykład, giełdy w Europie Zachodniej nie rosły, pozostając w tyle za Stanami Zjednoczonymi i ruszyły dopiero, gdy sytuacja gospodarcza na naszym kontynencie zaczęła bardziej przypominać to co od lat widzieliśmy za oceanem. Podobnie z rynkami wschodzącymi, nad którymi musiało rozwiać się sporo chmur, zanim popłynęły tam fundusze. Oczywiście, QE pomogły rynkom. Wydaje mi się jednak, że kluczowe było odbudowanie zaufania inwestorów i płynność oraz deklarowana gotowość do wsparcie za strony banków centralnych. Pozwoliło to uspokoić obawy i zastąpić je bardziej racjonalnym pierwiastkiem. Nawet bowiem bardzo duża dostępność taniego pieniądza nie skłoni nikogo do dokonywania absurdalnych inwestycji. Może nieco znieczulić na pewne ryzyka ale nie spowoduje, że profesjonalni inwestorzy zaczną nabywać aktywa tylko dlatego, że mają do dyspozycji pieniądze. Znowu przykładem niech będzie Strefa Euro. Gdy zestawimy wielkość bilansu EBC czyli skalę „drukowania pieniędzy” z wartością indeksu MSCI Europe (wykres 1) bardzo trudno dopatrzeć się związku przyczynowo-skutkowego. W przypadku porównania tego samego indeksu i dynamiki PKB w Strefie Euro (wykres 2) takiego problemy już nie ma (może po za krótkim okresem pokryzysowej euforii w 2010).

Skutki odwracania QE są trudne do oszacowania. Intuicja podpowiada, że nie będą dobre dla rynków. Lecz intuicja podpowiadała też, że po QE czeka nas wysoka inflacja. Banki centralne, które zrobiły wiele aby pobudzić wzrost gospodarczy, raczej nie zaciągną teraz hamulca. Będą bardzo uważac, na to co robią. Na marginesie warto zauważyć, że wcale nie muszą redukować bilansów, jeśli nie zechcą. Na razie zresztą mówimy tylko o Fedzie, pozostałe trzy główne banki centralne będą nadal zwiększać, wolniej lub szybciej, swoje sumy bilansowe. Reakcja rynku na rozpoczęcie normalizacji bilansu potwierdza, że czarny scenariusz, polegający na tym, że rynki oddadzą wszystkie wzrosty z okresu QE nie jest najbardziej prawdopodobny.

Pobierz w wersji PDF